英国2020年房租税率改革计算推演:他们到底是如何吞食了你的利润?

发布时间:2016-08-03 来源:

很多人已经听过:前财政大臣乔治·奥斯本在2015年公布了一个令人震惊的房屋税率改革:2020年起,个人持有的房产,贷款利息还款不能用来冲抵房租的盈利,租金都要当成盈利计算所得税。

房东们郁闷了...... 因为买房出租Buy to Let的出租房利息的免税额被限制了......

这具体是什么意思呢?

从2020年4月起,对所有房东的免税税率从当前根据个人所得税最高税率(20%、40%或45%)统一限制在20%。

也就是说:所有不同等级所得税缴税的房东们将全部统一限制在只能得到房贷免税20%的比例。

不同以往,无论是小房东或是专业的大房东都全部减免BTL房贷免税的补助, 这项未来将施行的新政策更是对高所得税(税率40%)和最高所得税(税率45%)的高收入房东们有重大的影响。

之前是说房东每年支付的抵押贷款利息是可以用来抵消税单的。(简单来说,之前假设你的租金收入1万镑,但是buy to let贷款要还贷3000镑的话, 只有7000的部分要上税,以后不行了)房东也可以要求在个人所得税中减免这部分金额。然而新推出的改革方案将改变这部分:在申报个人所得税时,房东们将不能将抵押贷款的利息从租金收入中扣除。换句话来说,租金收入部分同样需要纳税,而不是将抵押贷款利息扣除之后再进行交税。

因此,对一部分房东来说,将不得不对他们房租的全部利润缴纳税款。政府将这一税率限制在20%的基础税率,但是这并无益于抵消逐渐增加的成本。这一新政策将与2017年起逐步执行,并于2020年全面执行。

干嘛要这么做呢?!

因为当时乔治·奥斯本希望新政策执行下,英国会拥有一个较平等的房屋买卖环境。

(也就是说,这些年buy to let投资回报太高你们房东们都赚翻了,现在是时候限制一下你们了。 )

可这平等的背后..... 有数以万计的投资出租房房东们的利润将会出现缩水,甚至在某些情况下会彻底吞食房东的收益。

那么具体该怎么算??

详细的解释是会计的事情,我们只要知道结果就可以了。

英国媒体已经给我们做出了税率改革的计算器,大家有空可以过去算一下自己的结果

http://www.telegraph.co.uk/property/buy/buy-to-let-calculator-how-will-new-tax-reduce-your-profit/

现在我们就用几个例子来跟大家分析一下:

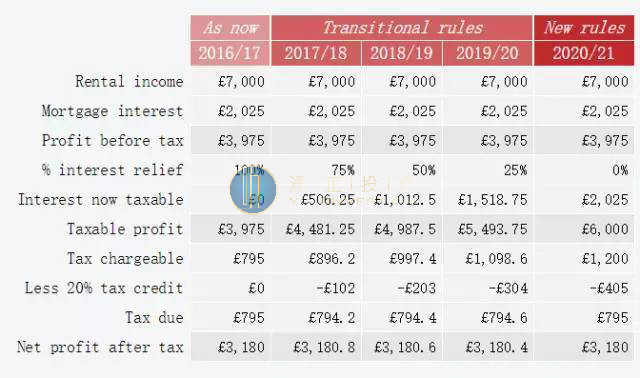

场景1 中低收入,一套投资房。

年收入35000英镑,持有一套曼城的房子,年租金收入7000镑,利息还款2025镑,其他可以抵扣的支出1000镑(比如物业费中介费之类)

那么他从今年到2020年,税率改革转变期期间,所要交的税的变化和最终盈利变化。

前面的计算可以忽略,大家只要看最后两行就可以了。

结论:没有变化。

场景2 中低收入,5套投资房。

年收入35000英镑,持有5套曼城的房子,年租金收入35000镑,利息还款10125镑,其他可以抵扣的支出5000镑

结论: 要多交2000镑的税,年利润相应少了2000镑。

那么,如果是年收入超过6万镑的高收入人群呢?

(英国年收入超过6万镑的部分就要按40%来收税)

场景3 高收入,一套投资房。

年收入35000英镑,持有一套曼城的房子,年租金收入7000镑,利息还款2025镑,其他可以抵扣的支出1000镑

结论: 因为本身年收入就已经进入高收入的门槛,所以哪怕房租收入只有一年7000镑,还是没有进入抵扣范围。 从1590到1995,要多交400镑的税。

场景4 高收入,5套投资房。

年收入35000英镑,持有5套曼城的房子,年租金收入35000镑,利息还款10125镑,其他可以抵扣的支出5000镑

税后的纯收入从11925英镑跌到了9900英镑。 也要多交2000镑的税。

那么,如果买伦敦的房子呢?

伦敦的房子,价格更贵,要贷款的部分也更多,还贷额也更多。我们再来重新算一下。

场景5

假设持有伦敦2套50万英镑的投资房。 租金回报4%,一年的租金收益大概4万镑。

这两套房首付40%,贷款利息3%,一年buy to let只换利息的贷款还款额 18000英镑。

其他的一些service charge之类的开销算5000镑。 房东的其他年收入大概一年4万镑。

最后的计算结果

租金收益下滑的更大,2020年税率改革完成后,房东要为此付多付3600镑的税。 每年租金税后的利润也从10800英镑下降到了7200英镑。

新政实施后,房贷免税补助减少,直接加重BTL房东的支出,净收入减少......房东们能开心吗?

可永远别忘了:“羊毛出在羊身上”!

很多专家纷纷表示,这将造成房东会变相的增涨房租,最后倒楣的还是需要租房的房客,政府并没有实质帮助到大城市租房供需不均的问题。无论如何,市场会证明合理的市场房租价格,而非贪心房东无谓的涨房租造成的市场乱象。

怎么办?那就坐等着被人划钱包拿钱吗?除了给租客涨房租,还有什么别的办法,最大限度的免税或者保证收益吗?

1,成立新公司来买房

2,别忘了除了利息之外,还有很多其他零碎的费用可以抵消:

1)租赁中介费:如果聘请了一家中介公司来帮您寻找租客或管理房产,那么需要为此支付租金的10%-15%作为中介费。假如每月租金为750英镑,那么可要求抵消每年1,350英镑的中介费来减少开支。

2)固定租客:如果你决定自行出租房产,可以要求抵消房租出租的广告,购买合同,信用调查,担保调查,押金保护以及专业财产盘点所需费用。据全国业主协会,每更换一名新房客,以上费用约需300英镑。

3)维护和维修:任何用于维护房产的花费都是可以用来抵税的。然而,对于房屋整修,拓建或可增值的改进是不包含在内的。

房屋维修包括修补破损的门窗,修复损坏的灶具,白色家电,家具,水槽,涂漆,装饰以及更换或修补屋顶。

4)家具:如果出租房配有家具,目前有两个抵消税款的途径作为选择,一是“日常磨损津贴”,二是更换个别家具的额外费用。可任选其一。

“日常磨损津贴”约为年租金收入的10%,减去代替租户缴纳的任何费用,如市政税。申请这一津贴并不意味着一定更换或维修任何家具。

或者,可以选择更换个别家具的额外开销这一事项。该条款仅适用于已有家具,在首次购置家具时不能享受。

但是从2016年4月起,房东只允许扣除实际产生的费用。因此,如果在日常维护中没有开销,则不能要求抵税。

5)地租和物业费: 如果您的房产并非永久产权,那么您还需向土地所有者缴纳地租。

物业费比较常见于公寓房产,且差别较大。基本费用包括清洁,维护,供暖以及公共区域照明所需费用。但是其他费用可能包括安保及礼宾接待人员的费用。您同样可以申请抵消任何场地服务费,如园艺和电力开销。

6)市政税和水电费:您可以申请抵消代替租户所缴纳的市政税和水电费。即使在房屋空置期间,也同样适用。

7)其他开销:租出房屋可能产生的其他费用还包括电话费,信件以及由于出租房屋所产生的交通费。这些都可申请抵税。

那么,海外投资者呢?

海外房东可根据个人收入情况与实际居住国家来申请相应的英国年度免税额,目前为11,000英镑。超过免税额的部分,2016/17 税务年度,如果收入不超过32,000英镑,个人所得税税率为20%;如果收入介于32,001到150,000英镑,税率为 40%;若收入超过150,000英镑,税率为45%。

如果房东取得的净年租金收入不超过个人免税额,则无需在英国缴税。

(具体海外投资者税率的计算,我这里只能列出概况,具体大家需要咨询专业会计)

沪公网安备 31010102002571号

沪公网安备 31010102002571号