现在是投资英国房地产的好时机吗?

发布时间:2017-01-16 来源:莫尼塔宏观研究

在当前全球主要央行中,除了美联储,其他央行仍在放水,全球实际收益率还在下行。投资者不缺资金,只是缺乏合适的投资标的,“资产荒”现在已经成了流行词汇。中国的房地产市场已经在“资产荒”的背景下被热炒了一年,越来越明显的泡沫令投资者望而却步。但海外市场还存在投资机会,尤其是“退欧公投”后,英国的房地产市场成了一块新的价值洼地。

退欧对英国房市影响较小

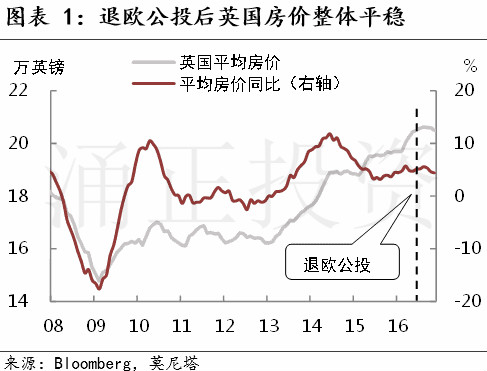

在6月底的退欧公投后,短时间内英国房地产业似乎遭到了重创,根据CBRE的月度指数,英国7月商业地产价格下降了3.3%,伦敦市办公楼的资本价值较6月份下滑了6.1%。但这仅是部分情况,英国整体房价非常稳定。即便9月后房价增速有所下滑,但仍处于正常波动区间。拉长时间区间看,房价增速依然处于较高水平(图表 1)。

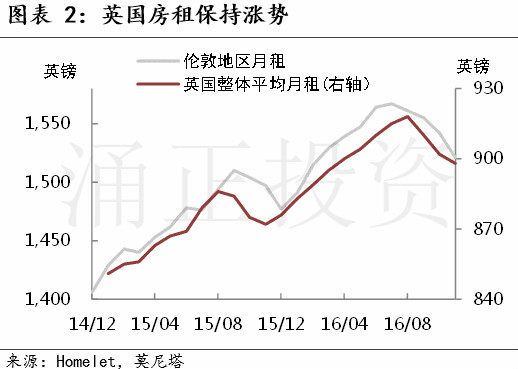

英国地区的整体房租在退欧公投后也出现了下滑,但跌幅不大。伦敦地区房租下跌了3%,但其他地区租金下跌较慢,仅为1%。从长期看,伦敦的房租也保持上涨趋势(图表 2)。

投资英国房地产的理由

第一:英国经济的优势

我们看好英国房地产,首先是因为英国本身的优势。相比于欧洲其他国家,英国经济稳定、法律体系透明完善、与欧洲大陆的一海相隔又使其避免了一些地缘冲突事件。退欧公投引起了政界动荡,但对经济并没有明显影响。

退欧公投后,英国经济增速依然稳定,三季度GDP同比高达2.26%,创一年以来最高。在发达经济体中这样的表现非常突出,这也是英国敢于独立的资本。就业和通胀数据也表现良好,失业率下降至4.8%的多年低位,通胀水平更是上涨至1.2%,远高于欧元区平均水平(图表 3)。以上数据均证伪了英国退欧将导致英国衰退的假设,至少在目前,英国的经济依然坚挺。这也不难理解,毕竟退欧公投造成的动荡并非英国经济本身的问题,这与经济危机有着本质区别。良好的经济基本面保证了房地产市场的稳定。

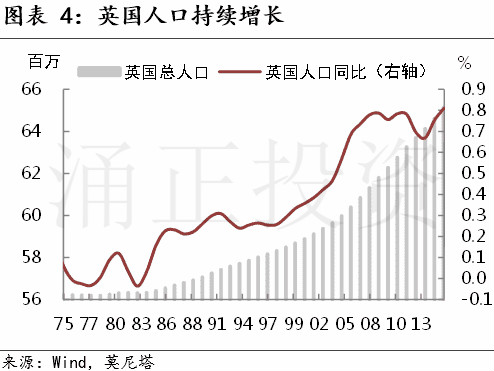

另外,英国依然有人口红利。英国人口一直净增加,且增速不断加大,房地产市场的需求得到保证(图表 4)。尤其是首都伦敦,对外来人口的吸引力更强。过去七年,伦敦办公楼新增租户最多来自于科技、媒体和电信行业,伦敦正逐渐降低对金融服务的依赖度,这也有助于减轻退欧后金融业冲击对伦敦的副作用。根据伦敦政府的预测,伦敦地区人口在未来10年还将增加100万人,达到970万人左右。

第二:英国房地产市场的优势

不论退欧谈判怎样收场,英国仍然是全球最重要的经济体之一。英国房地产市场本身也具有一些值得看好的因素,这些因素并不会因为退欧而改变,比如较强的流动性、优良的房屋品质等。从交易的角度,我们也能看到房价房租长期上涨、住宅供不应求等利好因素。

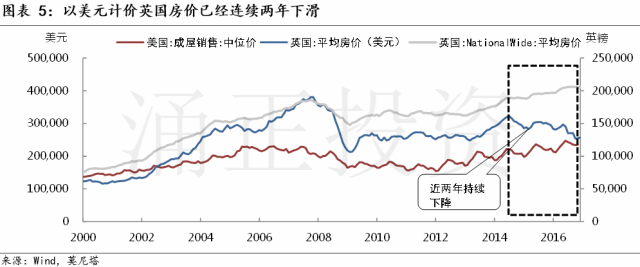

首先,英国的房价绝对水平确实较高,折算成美元以后英国的平均房价也高于美国。不过在近两年,因为英镑的贬值,英国房屋相对价格已经下降了近20%(图表 5)。

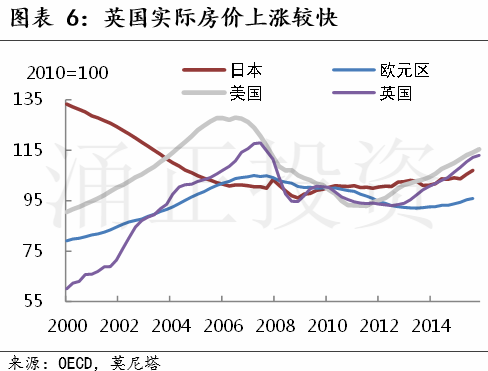

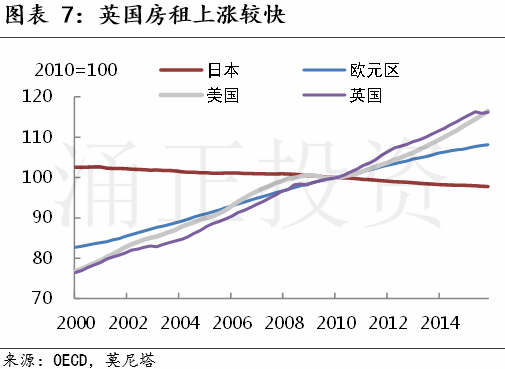

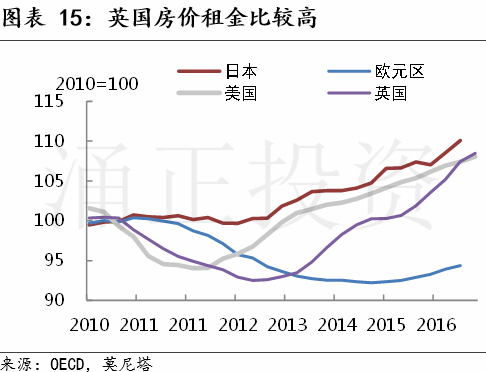

英国房价长期保持上升势头,对比可以看出,英国的房价上涨速度不但远高于欧元区整体增速,也快于日本,仅次于美国(图表 6)。在房价的拉动下,英国的房租水平也保持了较高的增速,2010年以来,英国房租上涨速度已经超过了美日及欧洲其他经济体,这也有利于压缩收回投资成本时间(图表 7)。房地产市场似乎永远存在“买涨不买跌”的准则,不断上涨的房价有助于维持投资者看涨的热情。

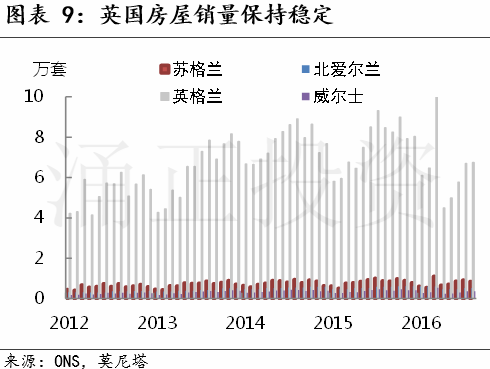

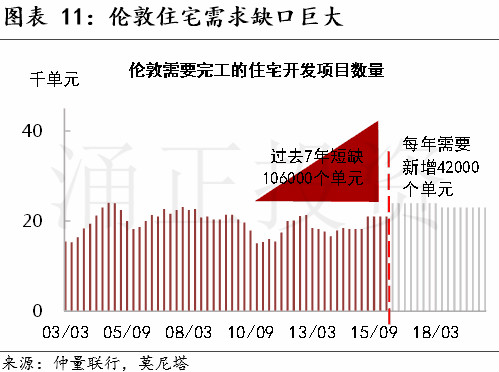

最重要的因素还是在于供需层面,英国房地产市场长期处于供不应求的状态,永久产权的规定也直接导致了供给受限。根据RICS的统计,目前的在售房源量已经达到历史同期最低水平,而且还会持续下滑(图表 8)。但购房的需求没有下滑,近几年英国住宅销量总体保持稳定(图表 9)。这就导致英国房屋库存去化速度不断攀升(图表 10)。至于首都伦敦,住房需求缺口更加明显,这也是全球大型城市的通病(图表 11)。在这种供需失衡的状态下,英国的房价和房租才会不断上涨。

除去以上房地产市场的自身因素,退欧公投以来,宏观经济方面的一些变化也导致英国房地产市场充满了吸引力。

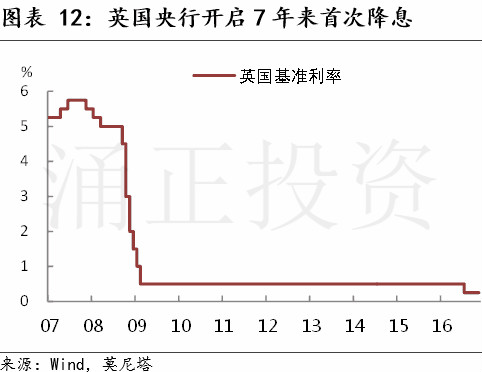

第三:英国央行降息,抵押贷款利率维持低位

2016年8月4日,英国央行开启了7年来首次降息,基准利率降低至0.25%的历史低位。英国央行此举是在看到7月PMI综合指数跌至2009年后最低水平,为了防止经济出现失速风险而做出的决定。事实上英国央行被证明过于悲观,各项指标在一个月后纷纷反弹,经济的恢复也可能是受到央行行动的帮助。

不管如何,利率已经下调,并带动了贷款利率下行。Nationwide中提供的2年期住房抵押贷款利率最低为基准利率上浮1%左右,即1.24%。该水平本身就是历史低位,也低于欧洲其他国家贷款利率,更远低于中国、澳大利亚等国。以海外投资者的身份,最多可以申请到70%的贷款,且可以一定时间内只付息不还本,这极大增强了对外国投资者的吸引力。

不过,超低利率可能不会维持太久。在当前通胀快速上行的背景下,英国央行已经暂缓了原本计划的二次降息,央行行长卡尼也多次表示,对通胀超调的容忍度有限。当然,我们认为,英国通胀水平真正达到超调至少还要等到2018年,所以近一年时间,利率水平有望维持低位。这也是投资英国房产的较好的窗口期。

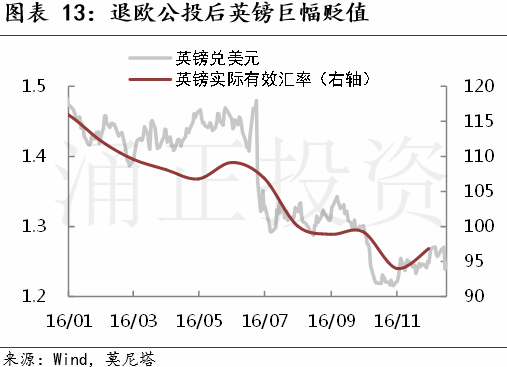

第四:英镑巨幅贬值,吸引海外投资

英国房地产市场保持高温有很大一部分原因是海外投资者涌入。据不完全统计,在公投后的三个月,海外投资者在伦敦共投资了28.13亿英镑的商用物业,占伦敦整体交易量的78%。中国机构投资者尤其乐于进军英国的房地产市场,包括复星、万科、万达等集团都进行了投资。这其中的重要原因就是英镑大幅贬值。

退欧公投以来,英镑兑美元已经累计下跌超过15%,最低时跌幅达到18%。英镑实际有效汇率也下跌近10%。这等于给海外投资者直接提供了超过10%的折扣,吸引力无疑巨大。由于英镑兑美元现在已经逼近1.08的历史低位,再下跌的空间不大,而后期如果经济继续稳定增长,英镑上涨的概率更大于下跌,所以当前可能是一个较好的投资时点。

虽然我们认为英国房地产市场正处于较为合适的投资期,但也存在一些风险。

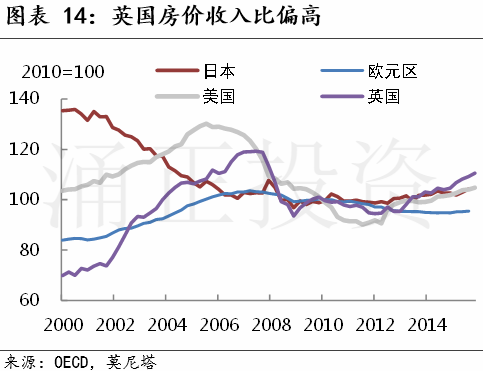

第一:购房负担较重

英国的房价较高,而这么高的房价一定程度上是由投资需求拉动,甚至是海外投资需求,当地居民难以负担。有“房痛指数”之称的房价收入比显示,英国的购房负担最重(图表 14)。房价本地购买力毕竟是房地产的最重要支撑力量,当普通民众难以享有住房,政府一般都会出手调控。在2016年4月英国政府就发布新规,以抑制海外投资。不过,一个较好的消息是,英国的房价租金比也较高(图表 15),很多买不了房的居民转而租房,大量外来移民和留学生也有租房需求,导致英国房租较高。从这个角度看,英国房价泡沫迹象不明显。

第二:英国央行再加息

正如前文中所提,由于英镑的快速贬值和通胀水平的快速上升,英国央行已经在近几次议息会议上表示出减缓货币宽松的态度,甚至有加息的可能。如果通胀超调,不排除英国央行加息的可能,抵押贷款利率也会随之升高。上调利率向来是打压房地产的利器,多个房地产泡沫的破灭都是因为央行过快加息。虽然我们不认为英国房地产市场存在很大泡沫,也不认为英国央行会过快加息,但需要警惕加息的影响。

第三:退欧不确定性

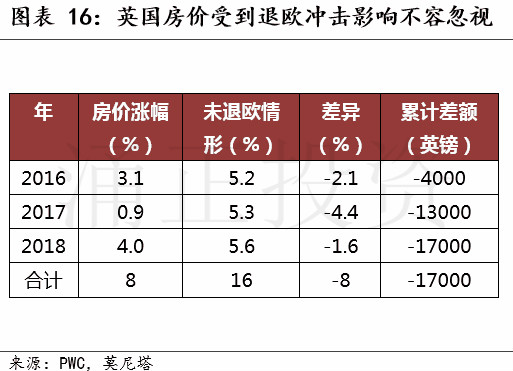

目前看来,英国退欧公投还没有对经济造成很大影响,但退欧的不确定性依然存在(图表 16)。英国是否留在欧盟单一市场会影响到未来人口流入,进而影响住宅房的需求;伦敦是否能保留国际金融中心的地位会影响到未来金融机构和跨国公司对英国商业地产的需求;英国如何与其他国家签订新的贸易协议会影响到经济的稳定性,进而冲击房地产市场。以上这些因素也会造成资本市场恐慌,每次英国政府释放出提前或加速退欧的消息,都会导致英镑被大幅抛售,资本市场的不稳定也会阻挡一些新进入的投资者。

第四:相关税收变化

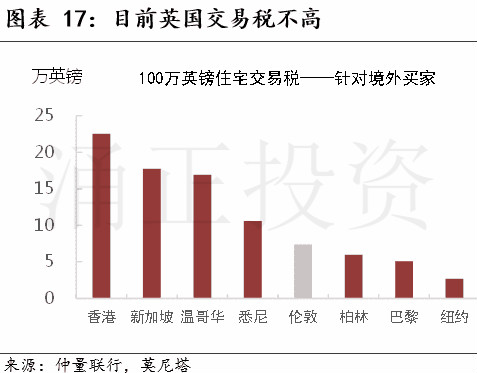

海外投资房地产的一个重要注意事项就是相关税收,这也会占据投资资金的不小部分。目前英国的房产交易税在发达经济体中尚属偏低(图表 17),但为了满足首套房置业需求,英国政府开始抑制房地产投资需求,2016年4月的房地产税就是对二套房买家和购房出租的投资客征收新的印花税。为了规避印花税上涨,很多原来打算购买高价公寓的投资者转而购买多套较便宜的小公寓。如果未来英国房地产投资需求过旺,英国政府有可能再调高税率。

小结

对于英国的房地产市场,我们觉得不管从供不应求、房屋质量高、人口红利等市场本身优势来看,还是从英国经济情况、超低利率以及英镑贬值等外部条件来衡量,英国的房地产都是值得投资的方向。如果考虑到英国央行可能加息和英镑可能升值的风险,现在这段时间可能更是较为合适的投资窗口期。当然,对于英国退欧的巨大不确定性,依然要保持谨慎。

目前来看,英国退欧似乎也不会给经济带来根本上的变动,英国房地产市场依然是一个较为健康的市场。即便是看起来非常昂贵的伦敦,其房价与英国平均水平之比也远低于北京与中国平均水平之比,(2.3:3.3),并没有明显的泡沫迹象。如果没有严重的外部冲击,英国房价可能会保持较长时间的上涨趋势。当然,我们首先需要解决的可能是资金如何出海的问题。

沪公网安备 31010102002571号

沪公网安备 31010102002571号